Mesmo em meio às incertezas que rondam o mercado brasileiro com relação ao novo governo, o principal índice do mercado brasileiro, o Ibovespa, tem mostrado resiliência desde a eleição de Luiz Inácio Lula da Silva.

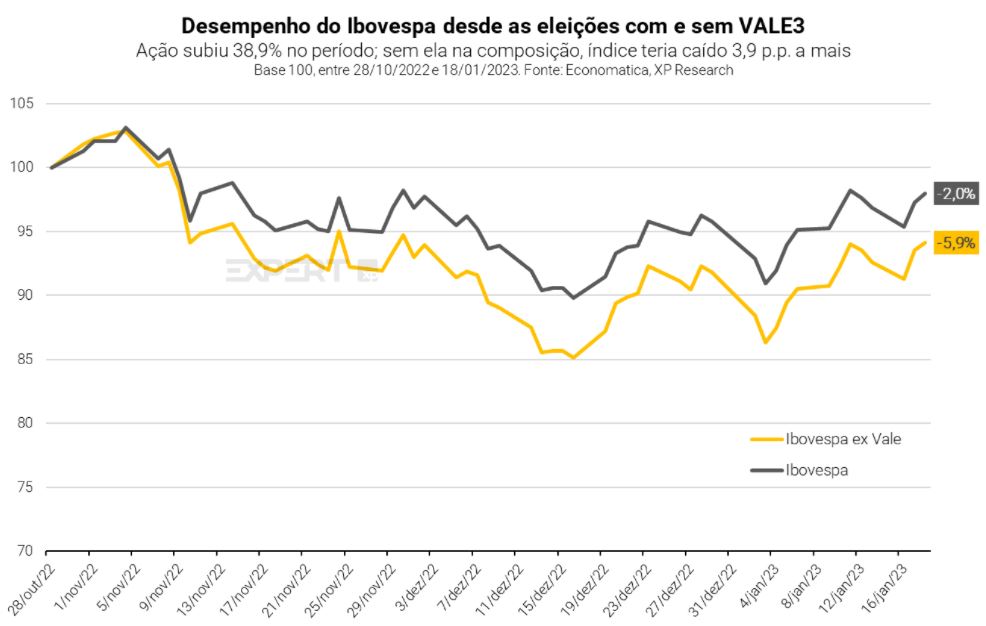

Desde que o petista foi eleito para a presidência da República até o fechamento da última quarta-feira (18), o índice saiu de 114.539 pontos (fechamento do dia 28 de outubro de 2022, sessão antes do segundo turno) para 112.228 pontos, o que corresponde a uma queda de apenas 2% no período.

A princípio, isso poderia indicar que o mercado brasileiro está “de lado”, sem repercutir tanto as falas do petista indicando maior intervenção e gastos públicos, assim como os riscos fiscais que estão no radar.

Porém, uma análise mais detida pode indicar que houve uma grande responsável por atenuar os movimentos do Ibovespa: as ações da Vale (VALE3), que correspondem ao maior peso individual do Ibovespa, com uma participação de quase 16% no índice.

Conforme destaca estudo feito pela equipe de estratégia do research da XP, excluindo o efeito “Vale” do Ibovespa, o índice da Bolsa brasileira teria caído 5,9% – ou seja, uma diferença de 3,9 pontos percentuais (p.p.).

Isso uma vez que, da eleição de Lula até o fechamento do Ibovespa na quarta, as ações da Vale subiram cerca de 39%, indo de R$ 67,25 para R$ 93,34, com uma disparada dos preços do minério de ferro no mesmo período em meio aos sinais de abertura da China e o consequente impacto na demanda. Nesse mesmo período, o preço do contrato mais negociado da commodity na Bolsa chinesa de Dalian registrou ganhos de cerca de 45%, passando de US$ 86 para US$ 125 a tonelada.

Enquanto isso, ações voltadas ao mercado doméstico tiveram forte queda. O índice de ações de consumo da B3 (ICON) registrou baixa de 17% no mesmo período, em meio aos sinais de desaceleração econômica no Brasil e perspectivas de juros altos por mais tempo, o que afetou as empresas do setor.

Fonte: XP

O que esperar para as ações? Há otimismo…

Com esse cenário desenhado, questões como se as ações da Vale vão continuar dando suporte ao Ibovespa estão no radar. A visão de grande parte dos analistas segue positiva para as ações da Vale, ainda que haja cautela por parte deles, que aponta que a ação já precifica o cenário de reabertura chinesa.

Do lado positivo, em pesquisa recente com gestores, o Itaú BBA destacou a percepção mais positiva do chamado buy side com as mineradoras dentro do universo de commodities. Além de haver uma exposição maior em companhias de commodities, a exposição em mineração está maior.

“Apenas 43% dos entrevistados disseram que sua alocação atual para os setores de siderurgia e mineração e papel e celulose está abaixo de sua média histórica, contra cerca de 70% em nossa última pesquisa. Parece haver um sentimento mais otimista em direção à China, o que levou os investidores a mudarem suas preferências setoriais e de empresas – o

o setor de mineração é a primeira escolha, com a Vale como a primeira escolha neste segmento”, destacam Daniel Sasson e equipe, analistas que assinam o relatório.

Com relação às preferências por setor, 49% do buy-side preferem mineração, que agora aparece como o setor “mais preferido” (antes era papel e celulose, com 45%), sendo que a Vale aparece com a primeira escolha em mineração e siderurgia com 49% de preferência, seguida pela Gerdau (GGBR4;34%) e CSN (CSNA3;8%).

Os analistas do BBA entendem que o otimismo em relação à China reflete diretamente a percepção dos investidores –

74% consideram que o setor de mineração é o que mais se beneficia com a recuperação da economia do gigante asiático. Os investidores revisaram para cima suas projeções de minério de ferro para 2023 – em agosto, apenas 18% dos investidores estavam estimando o minério de ferro acima de US$ 100/tonelada, enquanto esse número já está em 56%.

Isso em um cenário em que a percepção para o Brasil piorou ligeiramente entre os investidores, com estimativas de menor crescimento do PIB, o que leva a um aumento de posição em empresas cujos desempenhos são mais atrelados ao cenário externo.

O Bradesco BBI também está com uma visão otimista sobre a Vale e reiterou recomendação outperform (desempenho acima da média do mercado, equivalente à compra) para as ações negociadas na B3 e para o ADR (recibos das ações negociados nos Estados Unidos) da companhia. O preço-alvo para VALE3 foi elevado de R$ 92 para R$ 120 (upside de 28% frente o fechamento da véspera) e o do ADR de US$ 18 para US$ 23 (upside de 27%), com o banco destacando a ação como top pick de mineração e siderurgia ao lado de Gerdau.

O movimento acompanha a melhora nas previsões do BBI para os preços do minério de ferro para 2023 e 2024, a US$ 130 e US$ 100, respectivamente, de US$ 100 e US$ 80 anteriormente.

Thiago Lofiego e equipe, que assinam o relatório do banco, citam a reabertura econômica chinesa e políticas pró-crescimento, bem como oferta abaixo do esperado e estoques baixos nas siderúrgicas da China.

“Após um 2022 volátil, que resultou em atividade abaixo do ideal, a economia chinesa está pronta para se recuperar aos níveis de crescimento de PIB mais saudáveis em 2023, impulsionada pela reversão das políticas de Covid-zero, poupança das familias relevante, bem como medidas de estímulo fiscal e monetário do Governo. Embora os riscos de curto prazo permaneçam (por exemplo, aumento da disseminação de casos de Covid-19 durante/após o Ano Novo Lunar), é claro para nós que a recuperação da atividade econômica deve ser um fator-chave para o crescimento da demanda por metais ao longo de 2023, em muitos casos compensando o impacto do crescimento econômico mais fraco em outros lugares (ou seja, Estados Unidos e Europa)”, avaliam.

Em particular, investimentos contínuos em infraestrutura, maior consumo de produtos manufaturados no mercado doméstico e aumento da confiança no mercado imobiliário (após a implementação de medidas de estímulo) devem sustentar

a demanda e os preços dos metais em 2023, destacam.

A projeção é de um lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) de US$ 26 bilhões para a Vale em 2023, o que deixa a ação com múltiplo que eles consideram “ainda atrativo”, enquanto preveem US$ 11 bilhões em remuneração a acionistas, sendo US$ 5,4 bilhões em dividendos e o restante em recompras de ações.

Entre os riscos para a tese de investimentos, os analistas citam a disseminação contínua da Covid-19 na China e discussões sobre tributação mais alta no Brasil.

Há quem veja as ações já precificadas…

Em relatórios de perspectivas para o Ibovespa em 2023, diversos estrategistas destacaram a reabertura da China como um dos catalisadores para o índice este ano com o impulso de ações de commodities, a despeito do cenário doméstico exigindo maior cautela por parte dos investidores.

Contudo, algumas casas, como o JPMorgan, já veem as ações da Vale como não tão descontadas no cenário atual. Os analistas têm recomendação overweight (exposição acima da média do mercado, equivalente à compra) para os ativos, mas apontam que a ação negocia em linha com a média histórica, enquanto a mais barata entre as de materiais básicos é a Gerdau (GGBR4).

O Goldman Sachs, em recente relatório em que comparou as perspectivas para as ações da Petrobras (PETR4) versus a da Vale, reiterou recomendação neutra para ambos os ativos e citou que as ações da Vale já estão a níveis razoáveis, mas destaca que ainda pode haver um impulso de curto prazo para os papéis da mineradora.

“Apesar da demanda física de aço ainda fraca na China, a combinação de sentimento positivo em relação à macroeconomia e reabastecimento sazonal em tempos de oferta limitada no 1º trimestre podem continuar a suportar o preço das ações da Vale no curto prazo”, comentou. Além disso, analistas destacam que alguns investidores continuam a ver a Vale como um nome interessante para ter na carteira em tempos de incerteza política elevada devido à natureza exportadora de seus negócios.

O Bank of America também possui recomendação neutra para os ativos da Vale, com os papéis já precificando o minério entre US$ 100 e US$ 110 a tonelada.

No podcast Stock Pickers da última quinta-feira, Bruno Garcia, sócio-fundador da Truxt Investimentos, destacou estar cético com os preços do minério a US$ 120 a tonelada e ter uma tese mais otimista com o petróleo por conta de déficit da oferta. Nesse cenário, apontou que, em caso da ação da Vale ir além de R$ 94, estará com uma visão negativa (short, projetando queda) para o papel. No começo da tarde desta sexta, os papéis subiam 0,7%, na casa dos R$ 94,40.

“Mas é complicado porque o mercado é muito temático, quando fala que China vai reabrir o call é mineração e siderurgia. Contudo, se olhar o quanto a Vale gera de caixa com o patamar corrente, gera mais ou menos 10%, 12%. Há opções bem melhores na Bolsa brasileira e até no ambiente de commodities”, avalia.

De acordo com compilação feita pela Refinitiv com 18 casas de análise que cobrem o papel VALE3, 12 têm recomendação de compra e 6 têm recomendação neutra, com um preço-alvo médio de R$ 99,58, uma alta modesta de 6% frente o fechamento da véspera.

Saiba como investir em um CDB que rende até o dobro da poupança com liquidez diária e com proteção do Fundo Garantidor de Crédito (parceria com a XP)

Fonte

www.infomoney.com.br