17h56 – Encerramos nossa cobertura. Confira os destaques da Bolsa de hoje.

Acessa o tempo real do InfoMoney todos os dias? Adicione este link aos favoritos do seu navegador!

17h41 – Positivo (POSI3) e Locaweb (LWSA3) são destaques positivos da Bolsa

O grande destaque de ganhos desta quinta-feira ficou com a Positivo (POSI3), em alta de 8,40%, seguida pelas ações da Locaweb (LWSA3) com ganhos de 8,73%.

Para analistas da Ativa Investimentos, as ações da Positivo fecharam em alta com a expectativa positiva em relação a atividade econômica do país, apoiada pela divulgação do PIB.

A Vale (VALE3), por sua vez, subiu 1,88%, sendo destaque entre as altas por peso, acompanhando o avanço do preço do minério no mercado internacional, diante do anúncio de um pacote bilionário para infraestrutura na China. Outra mineradora, a CSN Mineração (CMIN3) registra uma das maiores altas do Ibovespa, subindo 9,90%.

As ações do IRB (IRBR3) e da Eneva (ENEV3) recuaram, respectivamente, 3,33% e 3,07%, seguidas das ações da Localiza (RENT3), com perda de 1,92%.

17h35 – Itaú revisa projeção de crescimento do PIB brasileiro em 2022 para 1,6%

Antes do resultado do 1T22 divulgado hoje, de alta trimestral de 1,0%, a projeção era exatamente de expansão de 1,0% em 2022. Em 2023, o crescimento esperado é de 0,2%.

“Mesmo abaixo das projeções, o resultado consolida visão de um primeiro semestre mais forte do que o esperado inicialmente”, ressalta a análise do banco. “Entretanto, continuamos esperando enfraquecimento da atividade econômica no segundo semestre, com queda da renda das famílias e política monetária contracionista”.

17h18 – Ibovespa fecha em alta de 0,93%, aos 112.392 pontos

17h02 – Fechamento Wall Street

- Dow Jones avança 1,33%, aos 32.248 pontos

- S&P 500 sobe 1,84%, aos 4.176 pontos

- Nasdaq tem alta de 2,69%, aos 12.316 pontos

16h55 – Ibovespa fecha em alta preliminar de 0,99%, aos 112.462 pontos

16h51 – Fechamento Petróleo

- WTI (julho): +1,66% (a US$ 117,19)

- Brent (agosto): +1,43% (a US$ 117,89)

16h43 – Petrobras (PETR3; PETR4) eleva preço do querosene de aviação em 11,4%

A Associação Brasileira das Empresas Aéreas (Abear) afirma que de 1º de janeiro a 1º de junho, o QAV, o combustível dos aviões, acumula alta de 64,3% e que esse é o item de maior peso para o setor, respondendo por mais de um terço dos custos totais das companhias.

“Esses dados comprovam a pressão diária que as empresas enfrentam com a alta dos custos estruturais, especialmente o preço do QAV. A valorização do dólar em relação ao real também é um desafio cotidiano, já que metade dos custos do setor são dolarizados”, afirma o presidente da ABEAR, Eduardo Sanovicz.

A Abear destaca que o preço é distorcido, já que a Petrobras cobra em dólares um insumo cujo nível de produção nacional é superior a 90%. “Em 2021, o país produziu 93% (ou 4,1 bilhões do consumo total de 4,4 bilhões de metros cúbicos) do QAV consumido e importou apenas 7%, segundo dados da ANP.

16h18 – Eleven inicia cobertura de Eletrobras (ELET3; ELET6), recomendando a compra

“Em um processo que se arrasta desde a primeira intenção de privatização, em 2017, finalmente a desestatização da Eletrobras deve ser concluída. Entendemos que este seja um ponto de entrada interessante e, assim, iniciamos a cobertura de Eletrobras com recomendação de compra, que pode ser efetivada através da participação no follow-on”, explica.

“Iniciamos a cobertura com preço-alvo de R$79,00/ação, mas lembramos que existe um risco material de execução, que dependerá da futura composição acionária, do conselho de administração e da diretoria executiva da companhia. Todos esses pontos somente começarão a serem endereçados depois da oferta”, pondera. “Como existem alguns riscos que podem impedir a efetivação da oferta (aprovação waiver em Furnas e preço mínimo), recomendamos aos investidores que montem a sua posição na oferta (follow-on) ao invés de comprar diretamente no mercado”.

No momento, ELET3 vale R$ 43,11, alta de 0,26%; enquanto ELET6 sobe 1,14% a R$ 42,49.

16h17 – Goldman Sachs acredita que decisão da OPEP é insuficiente para equilibrar mercado de petróleo

“A OPEP+ decidiu hoje acelerar seu aumento de produção, mantendo a Rússia dentro de sua estrutura de cotas. Acreditamos que esse aumento continua sendo insuficiente para equilibrar o mercado global de petróleo, que já está voltando ao déficit após a recuperação da demanda da China”, ressalta o Goldman Sachs.

“De fato, continuamos a ver riscos de oferta da OPEP+ para o segundo semestre, dada a proibição europeia recém-anunciada às importações de petróleo russo e a falta de progresso nas negociações com o Irã”, diz, projetando preço do Brent em US$ 125 para o 2S22.

HORA DO MERCADO

16h10 – Ibovespa avança 0,94%, aos 112.416 pontos

O índice de referência da Bolsa brasileira continua acompanhando Wall Street, onde o Dow Jones sobe 0,84%, o S&P 500, 1,33% e a Nasdaq, 2,21%.

O mercado digere uma série de indicadores publicados nesta quinta-feira. O PIB brasileiro cresceu 1% no 1T22, abaixo do esperado, mas ainda sendo visto como positivo; nos Estados Unidos a criação de empregos no setor privado dos Estados Unidos também foi menor que o previsto; e a Opep+ anunciou que aumentará sua produção de petróleo em 648 mil barris por dia em julho e agosto.

Os preços da matéria-prima passaram a subir no mercado internacional, mas novamente a Petrobras (PETR3;PETR4) não acompanhou, com as ações ordinárias caindo 0,87% e as preferenciais, 1,07%.

A Vale (VALE3), por sua vez, sobe 1,98%, com a alta do minério no mercado internacional, diante do anúncio de um pacote bilionário para infraestrutura na China. Outra mineradora, a CSN Mineração (CMIN3) registra uma das maiores altas do Ibovespa, subindo 9,90%. O grande destaque de ganhos, por sua vez, fica com positivo, em alta de 8,40%.

Na lista de maiores quedas estão IRB (IRBR3), caindo 3,67%, e Copasa (CSMG3), em baixa de 3,29%. A primeira devolve parte dos ganhos da véspera, após um acordo de leniência.

O dólar comercial caía 0,24%, a R$ 4,792 na compra e na venda.

Os juros futuros operam em leve alta nos vencimentos mais longos: DIF23, -0,01pp, a 13,43%; DIF25, + 0,03 pp, a 12,43%; DIF27, + 0,02 pp, a 12,30%; e DIF29, +0,02 pp, a 12,40%.

15h41 – Bradesco BBI mantém expectativa de crescimento do PIB brasileiro 2022 em 1,5%, mas agora sem o viés de alta

Depois de um PIB surpreendentemente bom no 4T21, principalmente por causa dos desempenhos de novembro e dezembro, a atividade econômica do Brasil continuou o bom momento no 1T22, relata o BBI. “No entanto, os dados do PIB do 1T22 ficaram um pouco abaixo do esperado e um olhar mais granular mostra a fragilidade do resultado principal”.

“Além disso, a queda no investimento já sugere que as incertezas relacionadas aos cenários global e doméstico (por exemplo, pandemia, guerra Ucrânia-Rússia, eleições brasileiras, aperto monetário, desafios fiscais etc.).

“Em suma, mantemos nossa estimativa de crescimento do PIB em +1,5% para 2022, agora sem o viés de alta que os indicadores anteriores sugeriam diante da probabilidade de outro valor positivo no 2T22”, conclui.

15h34 – Credit Suisse mantém expectativa de expansão do PIB brasileiro em 1,4% em 2022

O crescimento do PIB foi de 1,0% na base trimestral, neste 1T22, marca o terceiro trimestre consecutivo com aumento na taxa de crescimento, ressalta o Credit Suisse.

“Esse resultado está em linha com a visão de que o crescimento foi impulsionado pela flexibilização da mobilidade social (com forte melhora nos serviços mais afetados pela pandemia, como serviços domésticos e restaurantes), apesar dos obstáculos causados pelos gargalos globais de fornecimento de insumos industriais”, explica.

“Ainda esperamos uma desaceleração do crescimento econômico nos próximos trimestres devido ao aperto das condições financeiras (por exemplo, um forte aumento da taxa de política monetária acima do nível neutro, inflação ainda alta e alta incerteza política), mas o resultado de hoje indica que o desaceleração pode ser mais gradual do que nossa expectativa”, explica.

15h28 – Inflação e juros elevados impediram alta maior no consumo das famílias, diz IBGE

A coordenadora de Contas Nacionais do Instituto Brasileiro de Geografia e Estatística (IBGE), Rebeca Palis, afirma que a demanda reprimida por serviços elevou o consumo das famílias no primeiro trimestre deste ano, mas a inflação e o juro elevado impediram um crescimento maior.

No 1T22, o consumo das famílias cresceu 0,7% , base trimestral. Na base anual, a alta foi de 2,2%, marcando a quarta expansão consecutiva nesse tipo de comparação. Ainda assim, o consumo das famílias está 0,7% abaixo do nível do quarto trimestre de 2019, no pré-pandemia.

IPCA de abril apresentou alta acumulada de 12,13%, enquanto a Selic está atualmente em 12,75% ao ano. “Não fosse inflação e Selic, o consumo poderia ter aumentando mais”, afirmou Palis. “E o mercado de trabalho está meio de lado ainda. Cresce a ocupação, mas com rendimento em queda. A massa salarial real está muito afetada pela inflação”, completou. (Estadão Conteúdo)

14h54 – Para governo, PIB é ‘robusto’ e indica bom desempenho da economia no 2º semestre

O Ministério da Economia considera que o crescimento de 1% do PIB deste ano é “robusto” e mostrou que a economia brasileira tem se mostrado resiliente. A equipe econômica prevê que o bom desempenho deve continuar no segundo semestre.

Para o chefe da Assessoria Especial de Estudos Econômicos, secretário Rogerio Boueri, o resultado superou as expectativas e mostrou que as previsões do Ministério da Economia não eram super otimistas, como apontavam os críticos do governo e os analistas do mercado financeiro.

Uma recessão em 2022 chegou a ser prevista por instituições financeiras, como o banco Itaú Unibanco.

O chamado carregamento estatístico calculado pelo Ministério da Economia sugere que o crescimento deve ser de pelo menos 1,5% em 2022. Ou seja, mantendo a variação dos outros trimestres em zero, o crescimento do PIB neste ano ficaria, no mínimo, nesse patamar. (Estadão Conteúdo)

14h44 – Em nota a investidores internacionais, Citi afirma que alta na produção de petróleo “não é suficiente”

Analista Tim Evans diz que “o aumento será alocado proporcionalmente a todos os membros, o que sugere que o volume real de oferta adicional pode ser apenas cerca de metade. A Rússia, em particular, simplesmente bombeará o que puder vender, e isso provavelmente será bem abaixo de sua alocação da OPEP+”, diz Evan.

“O aumento das cotas foi superior ao aumento esperado de 432 mil bpd, mas ainda pode não ser suficiente para equilibrar totalmente o mercado”.

Mesmo após o anúncio de mais cedo, de maior oferta, os preços do petróleo registram valorização: WTI sobe 1,48%, a US$ 116,93, enquanto o Brent sobe 1,16%, a US$ 117,62.

14h38 – Ciro Nogueira (PP-PI) diz que “situação está muito difícil” para conceder aumento aos servidores em 2022

“O presidente não desistiu de dar o aumento aos servidores públicos”, diz o ministro da Casa Civil, em entrevista à CNN Brasil. “Saímos de uma pandemia, tivemos que fazer um gasto enorme, o presidente quer dar o aumento, espero que isso ocorra, um aumento muito significativo a partir do próximo ano, mas este ano nós temos uma dificuldade muito grande, nós temos que fazer cortes em áreas importantes, por conta do Teto de Gastos, e infelizmente está muito difícil darmos o aumento”.

Até o final do mês de junho era o prazo para essa decisão de dar ou não o aumento, mas Ciro Nogueira voltou a dizer que “ainda está estudando” os 5% de reajuste: “ainda não tenho definição, estamos buscando alternativas, mas a situação está muito difícil para conceder aumento aos servidores neste ano”.

14h33 – Biden comemora queda de pedidos de auxílio-desemprego nos EUA

O presidente dos EUA, Joe Biden, divulgou comunicado hoje em que comenta a queda nos pedidos de auxílio-desemprego no país na semana passada, a 200 mil. “Desde que assumi o cargo, o número de americanos que dependem do seguro-desemprego caiu 95%, e nossa economia adicionou 8,3 milhões de empregos”, ressaltou.

O democrata alegou que empresas de manufatura têm feito investimentos no país, o que fortalece as cadeias produtivas, reduz custos às famílias e assegura a independência energética.

Ele citou dois anúncios feitos nesta quinta: mobilização de US$ 3,7 bilhões da Ford em veículos elétricos e a decisão da Stellantis de comprar 25 mil toneladas métricas de lítio de um fornecedor na Califórnia.

Biden atribuiu os resultados à sua agenda econômica e exortou o Congresso americano a aprovar sua proposta que visa expandir investimentos em veículos limpos, baterias e chips semicondutores. (Estadão Conteúdo)

14h26 – BofA espera desaceleração da atividade econômica brasileira no segundo semestre

“A atividade iniciou 2022 em ritmo forte, mas esperamos desaceleração à medida que o ciclo de alta dos juros começar a prejudicar a demanda doméstica, principalmente no segundo semestre”, diz a análise, que projeta Selic terminal em 13,25%.

“O consumo privado e os serviços também foram beneficiados por estímulos fiscais e isenções fiscais, como o atual programa de assistência social Auxílio Brasil e saques do FGTS, por exemplo. Ainda assim, a inflação é uma preocupação para a demanda doméstica, com a última impressão do IPCA-15 surpreendendo para cima” segue.

Com o aumento do PIB em 1,0% no primeiro trimestre do ano, abaixo das expectativas, as projeções do BofA permanecem em 1,5% para 2022.

14h24 – Apetite a risco das instituições financeiras é ponto de atenção, diz BC

O Banco Central considerou que o continuado crescimento de apetite a risco das instituições financeiras é um ponto de atenção, especialmente em linhas de crédito para famílias de maior risco e retorno.

Segundo o Comitê de Estabilidade Financeira (Comef), o crescimento do apetite a risco deve elevar a inadimplência – que, até o momento, tem ficado comportada -, ainda que dentro de padrões históricos. “As operações com cartão de crédito e de crédito não consignado crescem em ritmo elevado”, diz a ata.

Além disso, o BC Central considerou o cenário global se deteriorou, mas que o sistema financeiro das principais economias segue resiliente. (Estadão Conteúdo)

14h14 – Levante diz que economia brasileira “mostra, mais uma vez, sua enorme resiliência”

Com a alta do PIB de 1,0% no 1T22, a Levante reafirma que a economia brasileira “está enfrentando bem a crise”.

“Apesar da situação complexa durante o trimestre – o mês de março foi marcado pela guerra na Ucrânia e pelas medidas de restrição na China, que complicaram os preços –, os negócios seguem crescendo, especialmente no setor de serviços, que é cada vez mais importante para a economia”, explicou a análise.

“Ou seja, apesar de o PIB ser um indicador ‘retrovisor’ por excelência, é possível prever um desempenho um pouco melhor para a economia em um ano que promete ser bastante conturbado”, completou.

14h12 – Principais índices europeus fecham esta quinta-feira em alta

Duas questões estão em foco na Europa, o acordo com a Rússia para liberação de tráfego de navios com grãos no Mar Negro, que poderia escoar a próxima safra da Ucrânia, e o embargo ao petróleo russo, com a OPEP+ ajustando a produção, em busca da estabilização dos preços de energia.

Além disso, investidores estão de olho nos passos que o Banco Central Europeu pode dar para conter a alta inflação no continente – mais 8,1% nos 12 meses encerrados em maio.

- Stoxx 600: +0,57%;

- DAX (Frankfurt): +1,01%;

- FTSE 100 (Londres): feriado;

- CAC 40 (Paris): +1,27%;

- IBEX 35 (Madri): -0,04%;

- FTSE MIB (Milão): +0,59%;

- MOEX (Moscou): -1,45%.

14h02 – Câmara aprova MP sobre venda direta de etanol a postos de combustíveis

14h00 – Defasagem média do preço da gasolina no mercado interno sobe a 14%, informa Abicom

Associação Brasileira dos Importadores de Combustíveis ressalta que a defasagem média do diesel comercializado no mercado interno foi para 10%. Tais valores pressionam a Petrobras (PETR3;PETR4) a aumentar o valor dos combustíveis.

Segundo a Abicom, para equiparar os preços, a estatal precisaria aumentar o litro da gasolina em R$ 0,62 e do diesel em R$ 0,55. O último reajuste da gasolina foi em 11 de março; o do diesel, 10 de maio.

13h53 – Ações de empresas voltadas a classes mais altas sofrem menos na Bolsa com inflação

13h47 – Eleven: PIB abaixo da expectativa não anula perspectiva positiva para economia brasileira em 2022

Segue Thomaz Sarquis, economista da Eleven Financial, “a alta de 1,0% do PIB no 1T22 foi ligeiramente abaixo da nossa expectativa (1,2%), mas não anula a perspectiva positiva para a atividade econômica no ano. Recentemente, revisamos nossa projeção de crescimento no ano para 1,5% e adicionamos viés de alta”.

“A visão mais positiva para a atividade traz consigo uma melhora nas projeções do mercado de trabalho, mas também agrava as pressões inflacionárias”, pondera. “Em outras palavras, o BC deve ter mais dificuldade para trazer a inflação de volta à meta no ano que vem”, acrescentou.

13h42 – Ibovespa amplia ganhos, e avança 1,14%, aos 112.633 pontos

Bolsa brasileira acompanha alta das bolsas em NY: S&P, +1,02%; Dow Jones, +0,54%; e Nasdaq, +1,75%.

13h39 – Morgan Stanley reduz preço-alvo de Méliuz (CASH3) para R$ 3,00

O preço sugerido anteriormente era de R$ 4,50 e a redução reflete os resultados do 1T22, “com uma maior pressão de margem sobre a continuidade do número de funcionários e gastos com marketing”.

Além disso, a análise ressalta “as oportunidades de serviços internacionais e financeiros ainda em estágio inicial, proporcionando visibilidade limitada, continuamos a ver um amplo risco/recompensa”

O Morgan Stanley revisou a receita líquida em 2% para 2022 e 5% em 2023, com previsões de margem Ebitda ajustada mais baixa. A classificação, assim, segue equal-weight.

No momento, a ação sobe 1,57%, a R$ 1,94.

13h28 – Para Levante Investimentos, adesão ao plano de recompra do Éxito é positiva para o GPA (PCAR3)

O Conselho de Administração do GPA decidiu ontem pela adesão ao plano de recompra de ações do Grupo Éxito, rede colombiana de supermercados.

“A adesão ao plano de recompra do Éxito é positiva para o GPA, embora já fosse esperada desde que o Conselho do Grupo Éxito autorizou a recompra de ações no início de maio”, pondera a Levante.

“A participação do GPA na recompra das ações do Éxito deve contribuir para sua desalavancagem, visto que o valor da venda das ações equivale a aproximadamente 5% da dívida bruta e mais de % da dívida líquida do GPA. A companhia encerrou o primeiro trimestre com uma dívida líquida de 4,7 bilhões de reais, ou 2,1x Ebitda”, explica. “Há uma grande expectativa do mercado de que a companhia realize mais alguns desinvestimentos, como o da operação do Êxito, que poderia destravar bastante valor para o GPA”.

No momento, PCAR3 sobe 2,55%, a R$ 20,10.

13h25 – Petróleo amplia alta, após OPEP: WTI sobe 1,60%, para US$ 117,08; e Brent avança 1,38%, para US$ 117,88

Mais cedo, a Opep+ anunciou que os seus membros vão aumentar a produção em 648 mil barris por dia em julho e em agosto.

13h15 – UBS sobe preço-alvo de Petroreconcavo (RECV3) para R$ 42,00

A sugestão anterior era de R$ 33,00, refletindo a incorporação do campo Bahia Terra e melhor precificação esperada para as vendas de óleo/natgas do ativo, além da integração operações.

Por outro lado, “para financiar o negócio, acreditamos que a empresa pode precisar levantar R$ 2,5-3,5 bilhões por meio de dívidas e ações que também podem melhorar a liquidez, uma preocupação para alguns investidores”, explica.

A recomendação segue sendo de compra da ação, que neste momento sobe 1,20%, a R$ 28,75.

13h10 – Todos os índices setoriais operam em alta neste momento

Materiais Básicos (IMAT) lidera, com mais 1,98%; seguido por Imobiliário (IMOB), com alta de 1,90%; Industrial (INDX), alta de 0,87%; Consumo (ICON), com mais 0,62%; Financeiro (IFNC), ganhando 0,48%; Energia Elétrica (IEE), alta de 0,42%; e Utilidade Pública (UTIL), que sobe 0,41%.

13h06 – Ações de empresas voltadas a classes mais altas sofrem menos na Bolsa com inflação

13h03 – Congresso Nacional promulga lei que estabelece Salário Mínimo em R$ 1.212

Foi publicada no Diário Oficial da União a Lei 14.358, que confirma o valor para 2022 e apenas reitera o que está em vigor desde janeiro, quando o governo, por meio da MP 1.091/2021, determinou o novo Mínimo, correspondente a R$ 40,40 por dia e a R$ 5,51 por hora trabalhada.

A promulgação do valor é feita após a MP ser aprovada pelo Congresso Nacional, processo finalizado no dia 26 de maio.

Durante a votação no Senado, o baixo valor foi duramente criticado pelos senadores e a relatora, Soraya Thronicke (União-MS), cobrou o retorno de uma política de valorização do salário mínimo. Para ela, o tema é uma prioridade.

O presidente da Casa, Rodrigo Pacheco (PSD-MG), aproveitou para alfinetar o governo federal: “o Brasil vive uma dicotomia entre problemas reais e problemas criados com objetivos oportunistas e eleitorais. Os problemas reais são os dois dígitos: dois dígitos na inflação, nos juros, no desemprego e na gasolina, que se aproxima de R$ 10 em algumas cidades. Esses são os problemas reais, que precisam de soluções verdadeiras. E há os problemas criados como cortina de fumaça para esconder os problemas reais”.

HORA DO MERCADO

12h58 – Ibovespa sobe 0,84%, aos 112.290 pontos, acompanhando melhora em Wall Street

O índice de referência da Bolsa brasileira, após chegar a praticamente zerar no início da sessão com a piora no humor dos investidores em Nova York, voltou a registrar ganhos. O movimento também acompanha Wall Street, que voltou a registrar alta: o Dow Jones sobe 0,40%, enquanto o S&P 500 a Nasdaq sobem, respectivamente, 0,73% e 1,40%.

O mercado tem uma agenda carregada de indicadores para digerir nesta quinta-feira, que inclui o crescimento de 1% do PIB brasileiro no 1T22 (abaixo do esperado, mas ainda sendo visto como positivo), a criação de empregos no setor privado dos Estados Unidos que também foi menor que o previsto e a decisão da Opep+ em aumentar a produção de petróleo em 648 mil barris por dia em julho e agosto.

Os preços da matéria-prima passaram a subir no mercado internacional, mas novamente a Petrobras (PETR3;PETR4) não acompanhou, com PETR3 em baixa de 0,21% e PETR4 caindo 0,33%.

Vale (VALE3), por sua vez, sobe 1,8%, com a alta do minério no mercado internacional, diante do anúncio de um pacote bilionário para infraestrutura na China. Outra mineradora, a CSN Mineração (CMIN3) registra uma das maiores altas do Ibovespa, subindo 6,80%. O grande destaque de ganhos, por sua vez, fica com positivo, em alta de 8,40%.

Na lista de maiores quedas estão IRB (IRBR3), caindo 2,67%, e Hypera (HYPE3), em baixa de 1,70%, devolvendo parte dos ganhos após um acordo de leniência.

O dólar comercial caía 0,52%, a R$ 4,779 na compra e na venda.

Os juros futuros operam em leve alta nos vencimentos mais longos: DIF23, -0,01pp, a 13,43%; DIF25, + 0,03 pp, a 12,43%; DIF27, + 0,02 pp, a 12,30%; e DIF29, +0,02 pp, a 12,40%.

12h52 – BNP Paribas revisa PIB do Brasil em 2022 para cima, prevendo agora uma alta de 1,5%

“Revisamos nossa projeção do PIB do Brasil para este ano para 1,5% (de queda de 0,5%) para que reflita melhor a recuperação econômica do Brasil. Apesar da transição positiva, para 2023, ainda esperamos um crescimento de 0%”, resume o banco.

O BNP Paribas diz que “o Brasil teve um bom primeiro trimestre”. O país conseguiu alta de 1,0% no trimestre e 1,7% nos 12 meses terminados em 31 de março. “Respirando debaixo d’água”, brinca a análise.

Do lado da oferta, o destaque foi o desempenho do setor de serviços. Do lado da demanda, o consumo das famílias e o investimento foram as estrelas.

12h45 – RADAR INFOMONEY AO VIVO PIB do Brasil cresce 1% no 1º tri, abaixo das expectativas; BIDI11: reorganização societária avança

12h17 – Vice-presidente do Fed considera improvável pausa em aperto monetário nos EUA

12h04 – Cenário atual mostra que aumento da produção de petróleo anunciado pela OPEP deve ser insuficiente, diz jornal

Segundo Christyan Malek, chefe do setor de petróleo e gás do JPMorgan, ouvido pelo Wall Street Journal, é improvável que o acordo traga significativamente mais produção de petróleo do grupo: “é como se o grupo estivesse disparando balas de borracha no mercado de petróleo, é uma maquiagem”.

A Rússia é um dos três maiores produtores de petróleo do mundo, junto com a Arábia Saudita e os EUA. Antes da invasão, bombeava 11,3 milhões de barris por dia, cerca de 11% da oferta global. O país até está conseguindo manter a sua produção, com a Índia aumentando a compra, mas alguns funcionários da OPEP acreditam que será difícil continuar bombeando no mesmo nível, depois que União Europeia de fato embargar o produto.

O acordo pressupõe que a Rússia aumentará sua produção em 170 mil barris por dia a partir de julho, embora sua produção esteja caindo. Segundo fontes do WSJ, os sauditas considerariam aumentar sua produção de petróleo mais do que o planejado se a produção russa continuar a diminuir.

A decisão deles também dependeria da potencial visita de Biden ao Oriente Médio no final deste mês, que pode incluir seu primeiro encontro com o príncipe herdeiro saudita Mohammed bin Salman, disseram as autoridades. Arábia Saudita e outro grande produtor da OPEP do Golfo, os Emirados Árabes Unidos, querem que Washington reforce segurança após uma série de ataques de rebeldes iemenitas e ameaças do Irã.

11h47 -PIB veio abaixo do esperado, mas mostrou melhora em relação ao que se esperava no início do ano, diz Rio Bravo

A atividade econômica brasileira avançou 1% no 1T22 na base trimestral, ante projeção Refinitiv de alta de 1,2%. Para Luca Mercadante, economista da Rio Bravo, o avanço da economia brasileira foi impulsionado especialmente pelo setor de serviços, que ainda se beneficia do processo de reabertura da economia. Ainda pelo lado da oferta, a agropecuária sofreu com as quebras de safra no início do ano e a indústria se manteve próxima a estabilidade.

Pelo lado da demanda, as transferências do governo impulsionaram o consumo das famílias. Os investimentos caíram e o consumo do governo se manteve.

“Em geral, o resultado indica para um início de ano bastante impulsionado pela reabertura e pelos estímulos do governo. Para o próximo trimestre, o crédito e o mercado de trabalho ainda podem sustentar um avanço. Na segunda metade do ano, esperamos que as altas taxas de juros e a inflação desacelerem a atividade”, destaca o economista.

11h35 – EUA apoiam decisão da OPEP+ de aumentar produção diária de petróleo a partir de julho

A secretária de imprensa da Casa Branca, Karine Jean-Pierre, em comunicado nesta quinta (2), ainda agradeceu a Arábia Saudita: “reconhecemos o papel da Arábia Saudita como presidente da OPEP+ e seu maior produtor, para alcançar esse consenso entre os membros do grupo”.

Ela acrescentou que “os Estados Unidos continuarão a usar todas as ferramentas à disposição para lidar com as pressões dos preços da energia” e lembrou que “este anúncio acelera o fim do atual acordo de cotas que está em vigor desde julho do ano passado”.

11h27 – Preços internacionais do petróleo seguem em alta, após comunicado da OPEP+

A referência norte-americana WTI, com entrega em julho, sobe 0,92%, a R$ US$ 116,32; enquanto o Brent avança 0,66%, a US$ 117,06.

Agora há pouco, a OPEP+, grupo dos maiores produtores de petróleo, decidiram compensar a menor produção da Rússia (segundo maior produtor do mundo e atingida pelas sanções ocidentais por conta da guerra na Ucrânia) antecipando aumento que seria em setembro, de produção em 648 mil barris por dia, para julho e para agosto, dos atuais aumentos de 432 mil bpd.

11h20 – Microsoft (MSFT34) corta previsão de lucro e receita para quarto trimestre fiscal, com pressão cambial

A empresa citou impacto de um dólar mais forte. O dólar subiu cerca de 14% em relação a uma cesta de moedas no ano passado, e um dólar mais forte pressiona os lucros de empresas multinacionais norte-americanas que convertem moeda estrangeira em dólares. O 4º trimestre fiscal termina em 30 de junho.

A Microsoft, que obtém a maior parte de sua receita de serviços em nuvem, espera que a receita do trimestre fique entre US$ 51,94 bilhões e US$ 52,74 bilhões, abaixo da faixa anterior de US$ 52,40 bilhões a US$ 53,20 bilhões.

A empresa cortou também a previsão de lucro entre US$ 2,24 e US$ 2,32 por ação, de uma expectativa anterior entre US$ 2,28 e US$ 2,35 por ação. Analistas preveem lucro de US$ 2,33 por ação e receita de US$ 52,87 bilhões, segundo dados da Refinitiv.

Salesforce.com, Coca-Cola, Procter & Gamble e Philip Morris são alguns outros nomes que alertaram para um impacto nos lucros devido a um dólar mais forte.

HORA DO MERCADO

11h10 – Ibovespa sobe 0,24%, aos 111.632 pontos e descola de Wall Street

O índice de referência da Bolsa brasileira se afastou das máximas e quase inverteu sinal, acompanhando uma piora no humor dos investidores em Nova York. O mercado tem uma agenda carregada de indicadores para digerir nesta quinta-feira, que inclui o crescimento de 1% do PIB brasileiro no 1T22 (abaixo do esperado), a criação de empregos no setor privado dos Estados Unidos que também foi menor que o previsto e a decisão da Opep+ em aumentar a produção de petróleo em 648 mil barris por dia em julho e agosto.

Os preços da matéria-prima passaram a subir no mercado internacional, mas novamente a Petrobras (PETR3;PETR4) não acompanhou, com PETR3 em baixa de 0,33% e PETR4 caindo 0,2%. Vale (VALE3), por sua vez, sobe 1,42%, com a alta do minério no mercado internacional, diante do anúncio de um pacote bilionário para infraestrutura na China. Outra mineradora, a CSN Mineração (CMIN3) lidera as altas do Ibovespa, subindo 7,22%.

Entre as maiores altas do Ibovespa também estão Petz (PETZ3) e Positivo (POSI3), subindo, respectivamente, 5,15% e 5,07%. Na lista de maiores quedas estão IRB (IRBR3), caindo 4,33%, e Hypera (HYPE3), devolvendo parte dos ganhos após um acordo de leniência.

O dólar comercial caía 0,27% a R$ 4,791 na compra e na venda.

Os juros futuros operam em alta nos vencimentos mais longos: DIF23, estável, a 13,44%; DIF25, + 0,06 pp, a 12,46%; DIF27, + 0,06 pp, a 12,34%; e DIF29, +0,07 pp, a 12,45%.

O Dow Jones cai 0,54%, enquanto o S&P 500 a Nasdaq recuam, respectivamente, 0,38% e 0,04%.

10h57 – Ibovespa praticamente zera ganhos e sobe 0,03%, aos 111.385 pontos, acompanhando queda em Wall Street

10h57 – Goldman Sachs: economia brasileira teve “desempenho satisfatório” no 1T22, apesar da inflação

A resiliência do crescimento do primeiro trimestre deveu-se, em grande medida, segundo o Goldman Sachs, “ao estímulo renovado da política fiscal, ao mercado de trabalho mais forte do que o esperado e ao impacto de curta duração e mais brando do que o esperado da onda ômicron”.

O Goldman Sachs não descarta também outras medidas para mitigar o impacto da inflação de dois dígitos e estimular o consumo das famílias antes das eleições de outubro.

Em resumo, para o Goldman Sachs, diante da alta do PIB brasileiro de 1,0% no trimestre, “a economia teve um desempenho satisfatório, apesar do aperto significativo das condições financeiras e da aceleração da inflação”.

10h51 – Bolsas em Nova York operam com tendências mistas

- Dow Jones cai 0,38%

- S&P 500 recua 0,25%

- Nasdaq opera em leve alta de 0,10%

10h47 – Opep+ aumentará produção de petróleo em 648 mil barris por dia em julho e agosto

Proposta ocorre em meio à pressão dos EUA por ajuda para aliviar preços da commodity e tal volume representa aumento de oferta de petróleo em cerca de 50%, acima dos 432 mil bpd nos últimos meses, informa a Bloomberg.

O aumento seria dividido proporcionalmente entre os membros da maneira usual, disseram os delegados. Países que não conseguiram aumentar a produção, como Angola, Nigéria e mais recentemente a Rússia, ainda receberiam uma cota maior. Isso pode significar que os aumentos reais da oferta são menores do que os números oficiais, como tem sido o caso nos últimos meses.

Assim, como esperado, os aumentos adicionais de oferta da OPEP+ provavelmente viriam de alguns países. Apenas a Arábia Saudita e os Emirados Árabes Unidos têm volumes significativos de capacidade ociosa que podem ser aumentados rapidamente.

10h40 – XP diz que PIB brasileiro deu “salto gigante para o ano” e mantém projeções para o ano

“O PIB do Brasil cresce abaixo das expectativas no primeiro trimestre, mas confirma a força da atividade doméstica no início de 2022. Continuamos esperando uma expansão de 1,6% este ano”, analisa a XP.

Já a expectativa para o crescimento do PIB em 2023 é de 0,5%. “O equilíbrio de riscos para o crescimento econômico do próximo ano está inclinado para o lado negativo”, sinaliza (veja mais nas notas das 9h08 e 9h27).

10h37 – Parceria entre JSL (JSLG3) e Volkswagen adota caminhão 100% a gás natural; BBI faz avaliação positiva

Parceria ajuda JSL transportar autopeças até a fábrica da VW em São Bernardo do Campo (SP). O novo caminhão reduz as emissões de poluentes em 15% em comparação com os modelos a diesel.

Para o Bradesco BBI, o fato da JSL estar “ampliando seu portfólio de caminhões de baixa emissão deve atrair clientes que estão estabelecendo metas ESG mais ousadas”.

A classificação de JSLG3 é outperform (desempenho acima da média de mercado), com preço-alvo de R$ 16,00. No momento, o ativo é negociado a R$ 6,71, alta de 0,60%.

10h35 – Preços do petróleo no mercado internacional zeram perdas

O barril do Brent para julho, na Bolsa de Londres, tem ligeira alta de 0,05%, a US$ 116,35. O WTI para junho, em Nova York, tem alta de 0,17%, a US$ 115,46.

10h34 – Bradesco BBI: decisão do TCU que libera leilão de aeroportos pode ajudar CCR (CCRO3)

O Tribunal de Contas da União aprovou ontem o leilão de três blocos de aeroportos, contendo 15 ativos, incluindo Congonhas, totalizando R$ 7 bilhões em investimentos. O leilão está previsto para acontecer em agosto de 2022.

Para o BBI, a CCR “vai analisar esses aeroportos, pois podem ajudar a empresa a ganhar escala para IPO desta divisão”.

10h24 – Hypera (HYPE3) figura entre as maiores baixas do Ibovespa, caindo 0,62%, a R$ 41,50

10h24 – Morgan Stanley: mercado de carne nos EUA deve se manter aquecido até 2023, com destaque para Marfrig (MRFG3)

“Os spreads de carne bovina nos EUA no 2T22 surpreenderam negativamente com os preços mais baixos, mas o semestre ainda deve ser sólido. No 4T22/23, vemos uma rápida recuperação dos preços da carne bovina em meio à menor oferta de carne bovina, e será um período melhor do que o mercado espera”, projeta o Morgan Stanley.

Morgan Stanely cita ainda a Marfrig, ressaltando que “o mercado está antecipando um 2T muito difícil para a Marfrig”: “projetamos que a divisão de carne bovina da Marfrig nos EUA apresentará uma margem Ebitda de 13,8% no 2T22, uma queda de apenas -120bps trimestralmente, uma contração sequencial menor do que o mercado pode estar antecipando, devido aos spreads”.

E complementa: “embora nossa nova estimativa deva levar a uma queda de Ebitda de 44% anualmente, isso é uma comparação difícil e, mais importante, achamos que implica uma queda menor do que alguns esperariam, principalmente aqueles que tendem a usar o Hedgers’ Edge Spread de carne bovina dos EUA (índice EDGEBEEF) como proxy para as margens de um trimestre”.

10h21 – Magazine Luiza (MGLU3) lidera ganhos do Ibovespa, subindo 3,77%, a R$ 3,85, em sessão positiva para varejistas

- Via (VIIA3) avança 3,56%, a R$ 3,20

- Petz (PETZ3) sobe 3,40%, a R$ 12,46

- Americanas (AMER3) opera em alta de 1,60%, a R$ 19,65

10h16 – Embaixada da Ucrânia diz que Rússia envia trigo “roubado” para Síria

10h14 – GPA (PCAR3) sobe 2,30%, a R$ 20,05, após anúncio de venda de ações de Éxito por quase R$ 400 milhões

10h13 – Ibovespa sobe 0,84%, aos 112.293 pontos, após encerramento dos leilões

10h11 – Fitch retira classificação e encerra avaliação sobre chinesa Evergrade

Fitch Ratings decidiu retirar sua classificação para a construtora Evergrande e duas de suas subsidiárias. A agência de classificação rebaixou-as em dezembro para o chamado status de “default restrito”, dizendo que as empresas não cumpriram suas obrigações de títulos offshore. O mesmo fez a S&P.

Segundo a Reuters, citando comunicado da agência, a Fitch não teria mais informações suficientes para manter as classificações da Evergrande, a incorporadora mais endividada do mundo, com mais de US$ 300 bilhões em dívidas.

“Assim, a Fitch não fornecerá mais classificações ou cobertura analítica para Evergrande e suas subsidiárias”, afirmou, lembrando que a Evergrande tornou-se a garota-propaganda da crise do setor imobiliário da China, ao não cumprir suas obrigações.

10h09 – Vale (VALE3) abre em alta de 2,07%, a R$ 90,07, com valorização do minério de ferro e anúncio de estímulos na China

10h05 – Ibovespa tem leve alta de 0,11%, aos 111.482 pontos, com papéis ainda em leilão

10h – Pedidos de auxílio-desemprego caem para 200 mil na semana encerrada em 27 de maio

O número de pedidos caiu em 11 mil, em relação a semana anterior. Os números prévios da semana encerrada em 20 de maio foram revisados de 210 mil para 211 mil.

9h54 – Rumo (RAIL3) deve se beneficiar da renovação antecipada da concessão da MRS, diz BBI

Segundo analistas, renovação da concessão da MRS reduzirá a tarifa de passagem paga pela Rumo à MRS para acesso ao Porto de Santos. A economia anual potencial é de R$ 150 milhões por ano.

O banco mantém classificação outperform para o papel, e preço-alvo de R$ 24 frente a cotação de quarta-feira (1) de R$ 17,79.

9h51 – Índice de Preços ao Produtor (IPP) sobe 1,94% em abril

O número ficou inferior ao da comparação entre as passagens entre março e fevereiro (3,12%). O acumulado no ano atingiu 6,94%. O acumulado em 12 meses (18,00%). Em abril, das 24 atividades analisadas, 18 tiveram alta de preços.

As maiores variações porcentuais de abril ante março foram: indústrias extrativas (-11,54%); refino de petróleo e biocombustíveis (6,57%); farmacêutica (6,51%); e metalurgia (6,00%).

No acumulado do ano, as maiores variações foram em refino de petróleo e biocombustíveis (22,80%), indústrias extrativas (16,19%), outros produtos químicos (9,24%) e bebidas (8,72%).

9h41 – EUA criam 128 mil empregos no setor privado em maio, mostra ADP, abaixo do esperado

9h37 – Para analistas, debate sobre privatização da Petrobras é ‘espuma’ do governo

A quatro meses da eleição, Bolsonaro dobra aposta nas críticas à política de preços da companhia e busca resposta midiática contra inflação.

9h33 – Taxa anual do CPI de países da OCDE acelera a 9,2% em abril

A taxa anual de inflação ao consumidor (CPI, pela sigla em inglês) dos países que integram a OCDE acelerou para 9,2% em abril, segundo comunicado. Em março, o CPI anual da região havia sido de 8,8%.

Nove países registraram alta de dois dígitos da inflação, e a Turquia teve o maior salto anual, de 70,0%. Por outro lado, cinco países registraram desaceleração do CPI em abril, incluindo Espanha, Itália e EUA.

Embora os preços de energia sigam impulsionando a inflação na maioria dos países da OCDE, os custos de alimentos também tiveram um aumento notável, diz a entidade.

Desconsiderando-se os preços de alimentos e energia, que são bastante voláteis, o índice de preços ao consumidor da OCDE subiu 6,3% em abril ante igual mês do ano passado. (Estadão Conteúdo)

9h30 – Ativa mantém previsão de que o BC irá subir o Selic para 13,25%, após PIB do 1º trimestre

Étore Sanchez, economista-chefe da Ativa Investimentos, destaca que o crescimento do PIB abaixo do previsto deve ter implicações mínimas para política monetária, visto que o mercado já não tem grandes expectativas sobre a austeridade na condução do juro, ainda mais agora que a atividade não se mostrou tão pujante.

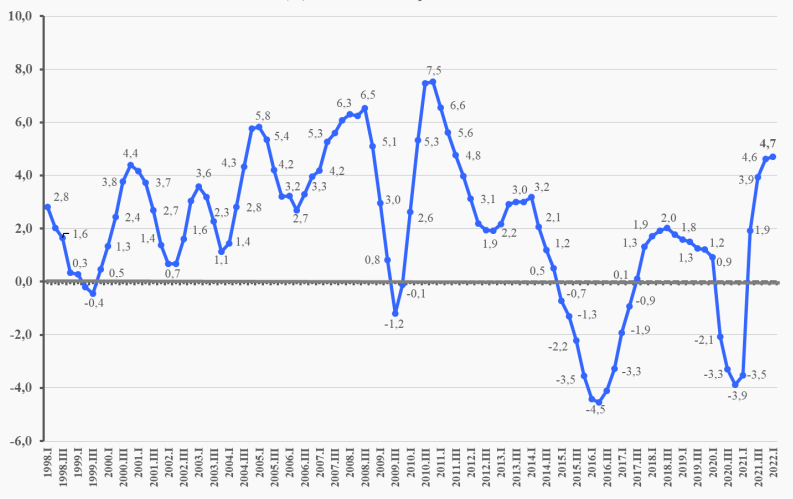

9h27 – PIB ainda segue abaixo de abaixo de 2014, aponta IBGE

Com o crescimento da economia entre janeiro e março deste ano, o PIB brasileiro agora está 1,6% acima do patamar do quatro trimestre de 2019, período pré-pandemia, e 1,7% abaixo do ponto mais alto da atividade econômica já registrado, registrado no primeiro trimestre de 2014.

Em valores correntes, o PIB chegou a R$ 2,249 trilhões. Os dados foram divulgados nesta quinta-feira (2) pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

PIB a preços de mercado – taxa acumulada em 12 meses

9h24 – Arábia Saudita e Opep podem compensar perda de produção de petróleo da Rússia

A Arábia Saudita e outros membros da Opep podem aumentar a produção de petróleo para compensar uma queda na produção russa, uma medida que pode aliviar a pressão sobre a inflação global e abrir caminho para uma visita a Riad pelo presidente dos EUA, Joe Biden.

Duas fontes da Opep+ disseram que o grupo está trabalhando para compensar a queda na produção russa de petróleo, já que a produção da Rússia caiu cerca de 1 milhão de barris por dia (bpd) como resultado das sanções ocidentais a Moscou por sua invasão da Ucrânia.

Uma fonte da Opep+ familiarizada com a posição russa disse que Moscou poderia concordar que outros produtores aumentem a produção para compensar a menor produção da Rússia, mas não necessariamente compensar todo o déficit. (Reuters)

9h20 – IPC-S acelera em 5 das 7 capitais pesquisadas pela FGV no fechamento de maio

O IPC-S acelerou em cinco das sete capitais pesquisadas no fechamento de maio, na comparação com a terceira quadrissemana do mês, informou hoje a FGV. Na mesma base, o índice cheio avançou de 0,44% para 0,50%.

A FGV apurou maior pressão inflacionária em Porto Alegre (0,05% para 0,34%), Recife (0,98% para 1,28%), Rio de Janeiro (0,34% para 0,51%), Salvador (1,13% para 1,15%) e São Paulo (0,52% para 0,54%). Já em Belo Horizonte (0,16% para 0,12%) e Brasília (0,24% para -0,14%) houve alívio das taxas. (Estadão Conteúdo)

9h17 – EUA criam 128 mil empregos no setor privado em maio, mostra ADP, abaixo do esperado

9h11 – Juros Futuros operam majoritariamente em alta, apenas curva de curto prazo recua: DIF23, -0,02pp, a 13,43%; DIF25, +0,03pp, a 12,44%; DIF27, +0,05pp, a 12,33%; DIF29, +0,04pp, a 12,42%; DIF31, +0,04pp, a 12,49%.

9h08 – Principais variações do PIB do primeiro trimestre de 2022

9h05 – Dólar Futuro recua 0,57%, cotado a R$ 4,729; comercial recua 0,02%, a R$ 4,802 na compra e a R$ 4,803 na venda

9h01 – Ibovespa futuro abre em alta e sobe 0,47%, aos 112.330 pontos

9h01 – IBGE: PIB do 1T22 sobe 1,7%, na comparação anual

9h – IBGE: PIB do Brasil no 1º trimestre de 2022 sobe 1% (em relação ao 4T21), abaixo do esperado

8h58 – Tenda (TEND3) aprova mudanças em sua Diretoria Operacional

A Tenda (TEND3) comunicou que o Conselho de Administração aprovou, nesta quinta-feira (2), a saída dos Diretores Operacionais, Vinicius Faraj e Alexandre Boffoni Simões de Faria, da composição da Diretoria Executiva da companhia.

As funções exercidas por Vinicius e Alexandre serão distribuídas entre os demais diretores da companhia. A companhia ressalta que os demais cargos da diretoria da empresa permanecem inalterados.

8h53 – Credit Suisse avalia como neutra eventual aprovação da redução de ICMS para empresas de telecomunicações

O banco suíço explica que a aprovação não altera muito suas expectativas, pois a decisão do STF de novembro de 2021 já havia definido as telecomunicações como serviço essencial e, consequentemente, sujeitas à alíquota mínima do ICMS.

No entanto, pelo lado positivo, o projeto pode antecipar a redução do ICMS, uma vez que a decisão do STF era para que o corte passasse a vigorar apenas a partir de 2024.

8h44 – Oi (OIBR3;OIBR4): Aumento da dívida junto a Anatel é negativo para companhia, diz Credit Suisse

A dívida com a Anatel passou de R$ 14 bilhões em 2020 para R$ 20,3 bilhões, efeito de correção monetária e materialização de processos judiciais em andamento. A dívida original de R$ 14 bilhões foi definida nos termos da recuperação judicial (RJ) pré-2021, que permitia apenas uma redução de até 50%, enquanto o novo valor adicionado ao saldo após 2020 poderia ser reduzido em até 70%.

Assim, o desconto total foi de 55%, o que analistas acreditam ter decepcionado o mercado, pois havia a expectativa de que o desconto de 70% pudesse ser aplicado no valor total.

Além disso, o aumento no valor original de R$ 14 bilhões não era totalmente esperado pelo mercado.

8h37 – Enauta (ENAT3): Morgan Stanley reitera avaliação equal-weight e preço-alvo de R$ 19,40, depois de encontro com administração

Apesar do suporte dos preços mais altos do petróleo, o banco permanece à margem, pois enxerga oportunidades de crescimento mais claras em pares onshore PetroRecôncavo e 3R Petroleum.

A empresa dobrou sua campanha em Atlanta com a sanção do sistema de desenvolvimento completo, mas analistas acreditam que é improvável que o mercado dê ao projeto todos os benefícios antes de 2024-25. Possíveis aquisições ou fluxo de notícias positivo na campanha exploratória podem ser catalisadores para as ações.

8h27 – GPA (PCAR3): venda de ações de Éxito é positiva para varejista

Para analistas da Ativa Investimentos, movimentos dessa natureza são potenciais alavancas para destravamento de valor.

“O valor da venda dessa participação corresponde, aproximadamente, a 7,5% do valor de mercado atual do GPA, o que evidencia o forte desconto embutido atualmente em suas ações”, ressaltam.

8h17 – Petrobras (PETR3;PETR4) tem caminho sólido para criação de valor patrimonial, diz BBI

O time de análise do BBI diz que a geração de fluxo de caixa para acionista (FCFE, na sigla em inglês) da Petrobras é muito resiliente, mesmo sob alguns cenários de baixa projetados pelo banco.

Os analistas também esperam que a trajetória de desalavancagem da empresa continue forte, mesmo assumindo preços abaixo da paridade internacional e a retomada de alguns projetos de refino.

O banco mantém classificação outperform para Petrobras e preço-alvo de R$ 50.

8h07 – Kora Saúde (KRSA3): BBA mantém avaliação outperform e preço-alvo de R$ 8, após visita a hospitais da rede

A equipe de research do banco destaca que a Kora Saúde adicionou, com sucesso, especializações e complexidade de suas operações, verticalizou diagnósticos e desenvolveu produtos de rede fechada em parceria com os principais provedores de plano de saúde. O banco acredita que isso solidificará a posição de liderança da Kora Saúde nas localidades onde opera atualmente.

Assim, analistas acreditam que mais crescimento inorgânico à frente exigiria que a empresa aliviasse sua situação de alavancagem financeira – o que parece estar no caminho certo, dada a alta probabilidade de um leaseback de vendas no futuro próximo.

8h05 – Após maio positivo, perspectivas continuam otimistas para Ibovespa e dólar em junho

8h03 – Grupo SBF (SBFG3): BBA eleva classificação para outperform, com preço-alvo de R$ 35

Analistas acreditam que a tese de investimento na SBF se baseia em dois negócios sólidos e de crescimento – Centauro e Nike Brasil. “Com a excelente capacidade de execução de sua equipe de gestão de referência, podem expandir seu mercado endereçável e ser o primeiro player especializado sob a cobertura do banco a construir um ecossistema verdadeiramente digital”, afirmam.

Além disso, as outras partes do ecossistema são independentes e autoinvestidas, o que significa que não estão queimando dinheiro e podem ser um divisor de águas para a tese de investimento.

O BBA enxerga uma tese de investimento de alta qualidade com boas perspectivas de crescimento a curto e médio prazo. Além disso, ao contrário de outras histórias no segmento de moda, espera-se que o impulso de curto prazo para a SBF acelere no 2S22 com a próxima Copa do Mundo e a normalização contínua da cadeia de suprimentos global da Nike. Nesse contexto, a avaliação parece atraente, em 16,6x P/E 2023.

7h48 – Futuros em Nova York operam em alta; dados sobre trabalho têm destaque no dia

Às 9h15 (horário de Brasília) sai o relatório sobre criação de empregos no setor privado em maio e às 9h30, os números semanais de auxílio-desemprego. Os investidores também ficarão atentos à entrevista da vice-presidente do Fed, Lael Brainard, à CNBC, prevista para as 11h.

À tarde, Loretta Mester, presidente do Fed de Cleveland, discursa sobre panorama econômico no Conselho de Economia Empresarial da Filadélfia.

Veja o desempenho dos mercados futuros:

- Dow Jones Futuro (EUA), +0,32%

- S&P 500 Futuro (EUA), +0,42%

- Nasdaq Futuro (EUA), +0,57%

7h41 – Fitch reafirma rating ‘A+’ da China e mantém perspectiva estável

7h37 – Bolsas europeias operam em alta; inflação ao produtor na zona do euro fica abaixo do esperado

O índice de preços ao produtor (PPI) da zona do euro subiu para 37,2% em abril (na comparação com um ano antes), mas veio abaixo do esperando pelos analistas, que esperavam que o PPI alcançasse 38,6%. Em relação a março, a alta foi de 1,2%.

Os investidores estão acompanhando de perto o Banco Central Europeu (BCE) em busca de pistas sobre o ritmo do aumentos das taxas de juros necessários para conter os preços. O ajuste deve começar em julho.

As Bolsas no Reino Unido estão fechadas hoje com o feriado bancário – começaram as comemorações pelo Jubileu de Platina da Rainha Elizabeth II, seus 70 anos de reinado.

- FTSE 100 (Reino Unido), fechado por feriado

- DAX (Alemanha), +0,69%

- CAC 40 (França), +0,89%

- FTSE MIB (Itália), +0,27%

- Stoxx 600, +0,43%

7h15 – Maioria das Bolsas asiáticas fecham em baixa com expectativa de alta de juros e temor sobre Covid

O governo chinês determinou que bancos estatais disponibilizem 800 bilhões de yuans para financiar projetos de infraestrutura, em sua principal iniciativa para a estimular a economia afetada pelos recentes lockdowns. As medidas restritivas foram suspensas em Xangai, porém estão sendo retomadas em Hong Kong, com um aumento no número de casos de Covid-19 na cidade.

A perspectiva de alta de juros nos Estados Unidos pelo Federal Reserve, na reunião que acontecerá daqui a duas semanas, também voltou a impactar os mercados.

- Shanghai SE (China), +0,42%

- Nikkei (Japão), -0,16%

- Hang Seng Index (Hong Kong), -1,00%

- Kospi (Coreia do Sul), -1,00%

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

Fonte

www.infomoney.com.br